半导体行业在2022年遭受重创,但从过去的业绩看,2023年情况很有可能会改善。

费城半导体指数涵盖了上下游公司,相比关注个股,更能表现出行业趋势。

想了解什么是费城半导体指数以及如何投资吗?本篇将详细介绍费城半导体指数,并探讨2023年可能的投资机会。

什么是费城半导体指数?

费城半导体指数(SOX)是指由30家半导体上市公司组成的资本加权指数,是观察半导体产业走势的重要指数。

涵盖的公司主要涉及生产、设计和销售半导体产品。如微芯片、计算机以及网络设备等。

之所以叫费城半导体指数,是因为他是由纳斯达克(NASDAQ)与费城证券交易(PHLX)所合作推出的加权指数,长期表现十分优秀。

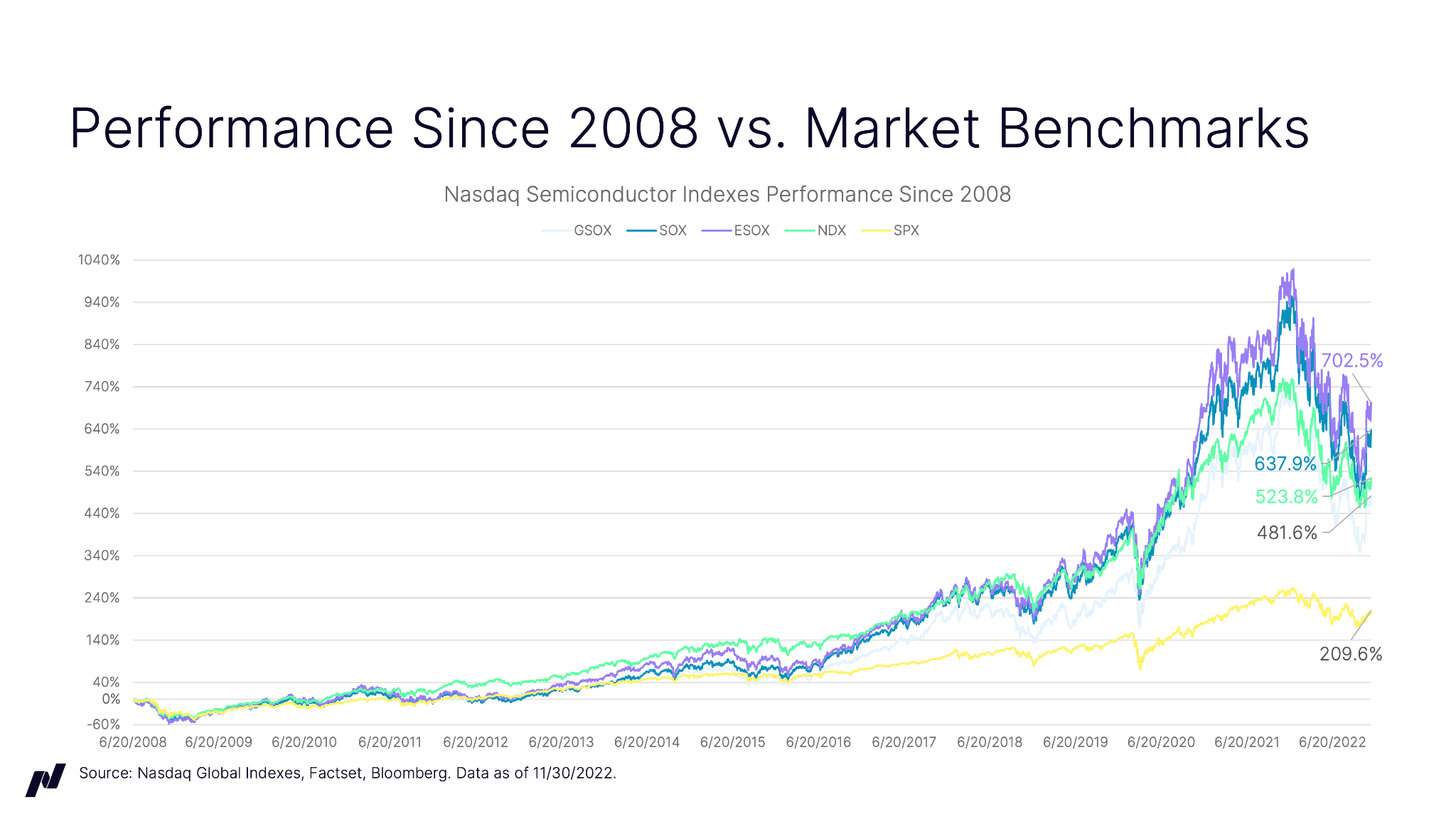

从2008年6月至2022年6月,长达14年,费城半导体指数回报率达到637.9%,而美股市场代表——标普500指数(SPX)仅有209.6%。

蓝色为费城半导体指数,黄色为标普500(图源:纳斯达克官网)

费城半导体指数成分股入选标准

并非所有和半导体相关的公司都有机会入选费城半导体指数,该指数拥有一套严格挑选成分股的标准,包括对业务、市值以及股票流通性的要求。具体如下:

必须以半导体的设计、分发、生产制造或销售为核心经营的公司

必须为纳斯达克、纽交所、NYSE American或芝加哥期权交易所(CBOE)的上市企业

市值需超过1亿美元

至少在市场上交易超过3个月

6个月内每个月至少流通交易150万股

公司的股票必须在美国注册市场上列出或有资格列出期权

公司不能处于破产程序中

费城半导体指数的成分组成

费城半导体指数包含30只半导体相关股票,每年9月将根据标准重新筛选成分股。以下为截止2022年11月,纳斯达克公布的费城半导体指数成分股。

如何投资费城半导体指数?

如果你想投资半导体行业,投资费城半导体指数可以是一个有效的风险分散策略。这个指数包括了半导体供应链上不同环节的公司,因此可以广泛涵盖整个半导体行业。然而,投资者不能直接交易费城半导体指数。目前有2种方式可以投资费半指数:追踪费半指数ETF和差价合约。

1. 跟踪费城半导体指数的ETF

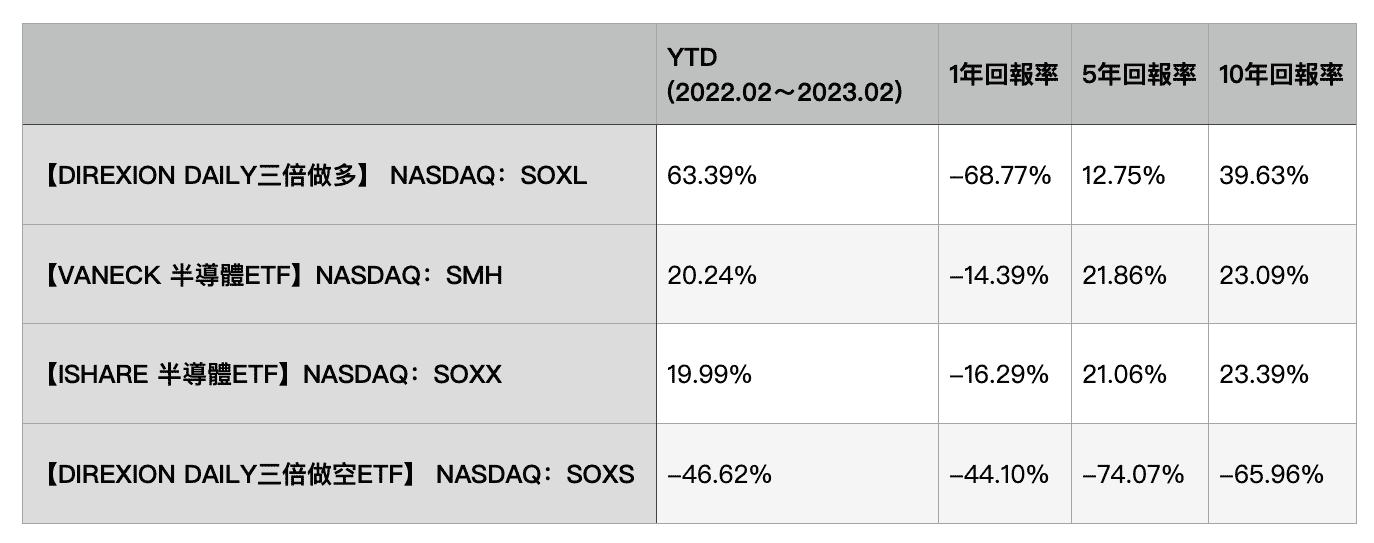

ETF就像买卖普通股票一样进行交易。以下,列出一些较为受欢迎的相关ETF以及回报率作为参考:

以下ETF需要通过海外券商进行购买。对于台湾本土,也可以通过购买国泰美国费城半导体基金(交易代码:00830)实现购买。

2. 跟踪费城半导体成分股的差价合约。

差价合约(Contract For Difference)是一种金融衍生工具,可以多空双向交易,全天24小时交易,还可以利用杠杆从小额资金开始交易。差价合约交易在外汇市场非常常见,许多交易者利用差价合约进行反向对冲。

差价合约一般通过外汇交易商进行,在Mitrade只需要很低的成本就可以交易全球热门美股、港股、及外汇和加密货币。

2023年费城半导体指数的投资价值

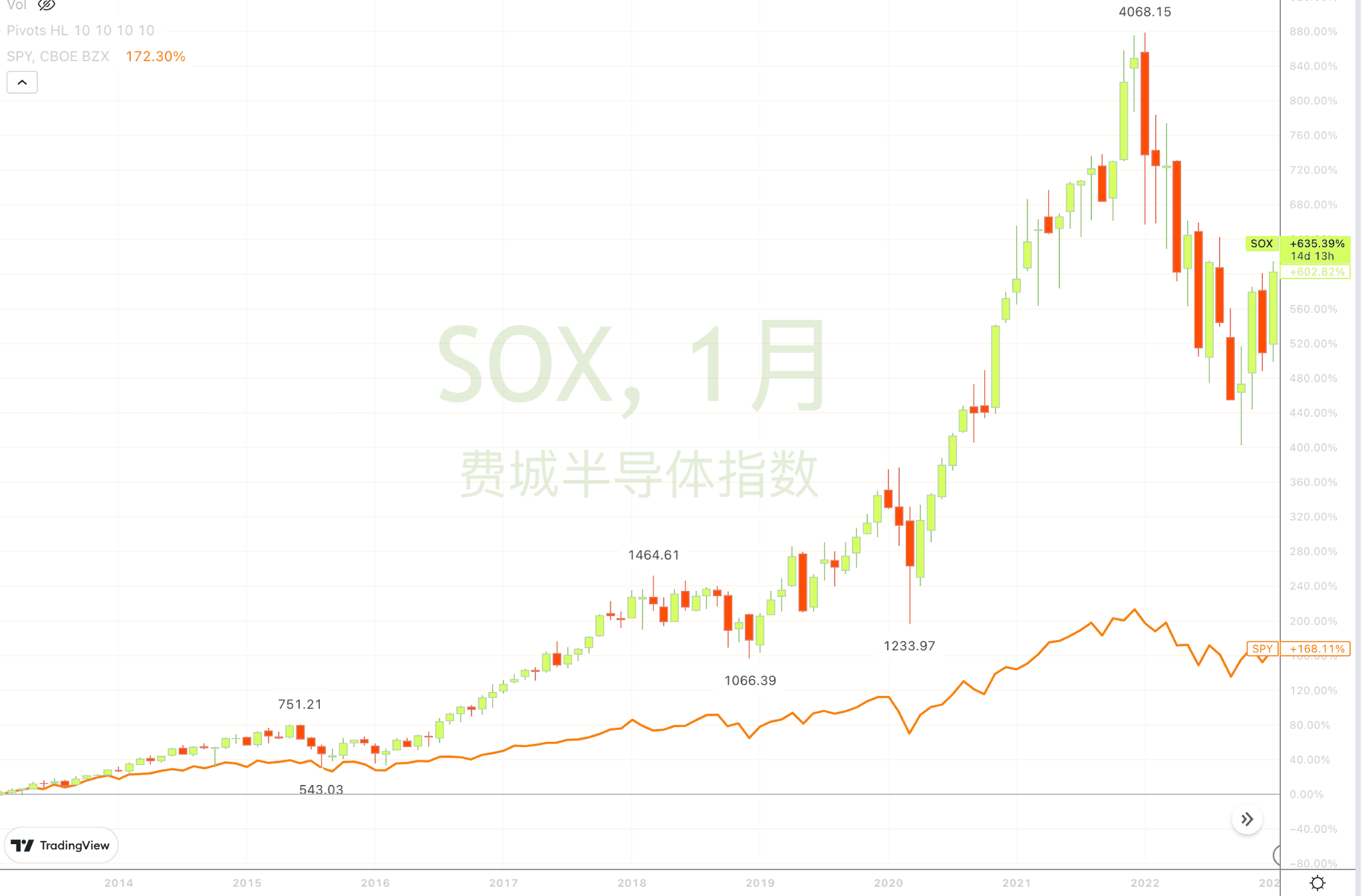

投资半导体行业的投资者可能会考虑费城半导体指数,该指数成立至今涨幅高达1184%,远超标普500指数的801%。近十年来,费城半导体指数有7年跑赢市场,涨幅达到635%,而标普500指数仅涨了168%。

(十年费城半导体指数历史价格走势图,图源:tradingview)

尽管去年半导体行业低迷,费城半导体指数跌幅剧烈达到-37%,但2023年开年涨势喜人,仅一个半月累积涨幅达到19%。

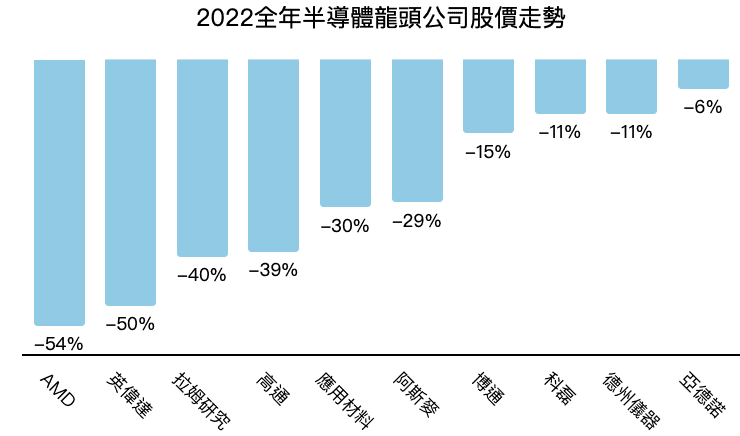

2022年半导体行业在资本市场表现不佳,费城半导体指数一年中跌幅达36.8%。其中占比前十的公司都受到影响,平均跌幅近30%。

然而半导体行业潜力十足,去年的跌幅为投资者带来的是更低价格的买入机会。根据阿斯麦(NASDAQ:ASML)在2022年投资者日的预测来看,2020年到2030年的复合年增长率为9%,市场规模将达到1098亿美元。数据中心&存储、汽车和工业电子领域被认为是发展主力,其年复合增速都超过12%。

费城半导体指数中的成分股,也有许多直接参与这些领域的公司。

【数据中心&存储】英伟达(NVDA)和AMD(AMD)在这个领域处于龙头领先地位。

【汽车】安森美半导体(ON)、高通(QCOM)、恩智浦半导体(NXPI)都是汽车增长领域的受益者。

【工业电子】博通(AVGO)、德州仪器(TXN)、应用材料(AMAT)都会受到全球数字化转型、工业自动化及物联网市场增长的推动。

随着人工智能、电动汽车以及疫情后的远程工作需求爆发,半导体成为制造业中不可或缺的关键元素。各大半导体公司正在积极扩张业务,以确保自身处于领先地位。全球三大半导体巨头,英特尔、台积电和三星计划在全球产能上投资超过3000亿美元。

长期以来,各国也密切关注半导体领域,并持续进行投资:美国通过CHIPS法案投资500亿美元用于半导体行业;欧洲CHIPS法案宣布到2030年投资460亿美元;中国成立了集成电路产业投资基金,共投资超过500亿美元。

以上种种迹象表明,半导体行业在未来充满潜力。

2023年最值得关注的费城半导体指数成分股

2022年半导体行业表现不佳,但2023年开年费城半导体中的个股呈现良好趋势,30只成分股年初至今平均回报率超过20%。 22年的跌幅导致半导体行业中大部分公司的价值被低估,不少公司市盈率远低于近5年平均水平。

2023年上半年是交易这些被低估股票的最佳时机之一。

图源:市场数据整理

1. 英伟达(NASDAQ:NVDA):ChatGPT最大赢家

市值:$5630亿

年初至今涨幅:49%

英伟达是AI芯片领域的主导者,最近ChatGPT在科技界引起轰动,英伟达的CEO黄仁勋高度称赞ChatGPT是人工智能领域的iPhone时刻。分析师和业内人士认为英伟达是最大受益者之一,目前ChatGPT已使用了10000个英伟达的GPU进行训练,而微软、谷歌等科技巨头也将类似ChatGPT产品加入自己的引擎系统中,英伟达的产品将会更受追捧。

2. 台积电(NYSE:TSM):22财年业绩佼佼者

市值:$4694亿

年初至今涨幅:29%

在半导体制造方面,台积电被认为是世界上最优秀的厂商,其合作的客户包括苹果(AAPL)、英伟达(NVDA)、AMD(AMD)、英特尔(INTC)等。

尽管大多数半导体公司在去年业绩不佳,台积电2022全年实现了27%的增长,其中5纳米和7纳米芯片占到第四季度54%的营收。

从估值的角度来看,台积电目前的价格明显被低估,预期市盈率为15.66x,行业平均在24.68x,与自身相比仍有40%的上行空间。

随着3纳米的批量生产以及积极研发的2纳米芯片,在未来台积电的盈利能力依然会十分强劲。

3. 阿斯麦(NASDAQ:ASML):无法超越的光刻机

市值:$2759亿

年初至今涨幅:23%

ASML在光刻机市场占有率长期维持在90%,主要客户为台积电和三星等大厂。随着半导体行业持续增长,阿斯麦的EUV系统预计到2027年平均售价将达到7230万美元。

最新的财报显示,阿斯麦在2022年全年实现了销售额同比增长13.7%,毛利同比增长10.1%,并出售了317套光刻系统,表现出色。管理层对公司未来的业绩也充满信心,预计2023年销售额将增长25%。

4. AMD(NASDAQ:AMD):英特尔的强劲对手

市值:$1369亿

年初至今涨幅:28%

近年来,AMD在CPU市场取得了显著的增长,其芯片在过去几个季度中获得了更多的市场份额。根据Omdia的数据,自2020年底至2022年中,AMD在数据中心市场的市场份额上升至22%,而英特尔的市场份额则下降至70%。最新的财报也反映出这种势头:2022年Q4的营收和每股收益均超出预期,并且数据中心和嵌入式部门都实现了爆发式增长,对PC市场疲软的影响极小。

此外,AMD的竞争对手英特尔在本季度公布了“史上最糟糕”的财报,营收和净利润同比下滑32%和36%,而这一点下滑也为AMD提供了成长的机会。

5. 安森美半导体(NASDAQ:ON):电动汽车领域的助力者

市值:$362亿

年初至今涨幅:35%

安森美半导体是汽车、工业和5G云技术的供应商,专注于智能电源和传感技术。由于电动汽车需要智能电源和传感技术,这也是安森美未来增长的一个动力。根据S&P Global的数据显示,到2030年,美国50%的汽车都将是电动汽车。这意味着,这汽车领域的增长将会非常疯狂。

安森美自己预测,2021年到2025年,汽车市场将以17%的增长率增长。最新财报显示,汽车业务占比总营收的40%,汽车+工业业务同比增速达到40.4%。

随着全球推广电动汽车,安森美所处的领域潜力巨大。目前安森美市盈率为18.40x,接近2018~19年的水平。但与当时公司的运营相比,目前公司的业绩表现要好得多。华尔街分析师预期的平均目标价格为$91,以目前$70+的股价来看,还有很大的上涨空间。

2023年半导体行业有哪些风险?

半导体行业面临的风险非常复杂,不仅涉及行业和公司内部的因素,还与国家政治紧密相连。在投资半导体行业前,需要深入了解其存在的风险。

2023年及未来半导体行业可能面临以下主要风险:

1. 地缘政治:美国法案可能使本土公司失去更多客户,中国半导体产业消耗将近1/4的半导体电子设备。而在美国法案通过后,高通、美光、英伟达以及AMD等半导体公司都将面临失去中国客户风险。

2. 需求风险:半导体行业的需求在近两年持续下滑。电脑、手机等出货量已大幅下降,全球经济迅速恶化,消费者的需求疲软。然而半导体行业是具有周期性的,需求最终会上涨。目前最大的风险是,如果投资者们意识到2023年半导体需求依然没有达到最低点,那么半导体行业内的公司股价将会进一步下跌。

3. 宏观风险:联准会持续加息,不仅仅是半导体行业,整个科技板块的盈利压力都有所增加。实际上,2022年美国GDP增速仅为2.1%,而2021年为5.9%。面对这种经济的放缓,投资者会对半导体在内的科技板块未来盈利增长存疑。

另一方面,公司未来收益的预期是基于利率或通胀的假设而计算的。若2023年联准会持续升息,半导体公司市盈率(PE Ratio)恐怕大幅下降,即使公司业绩优秀,投资者对加息的悲观情绪也会加重股价下跌压力。

结语

截止2023年2月14日,费城半导体指数今年已增长17.4%。而指数中所包含的个股在2023年无论从宏观角度还是微观角度都有值得令人期待的要素。

感兴趣半导体的投资者可以在今年持续关注费城半导体指数以及其覆盖的个股。需要注意的是,各国对半导体出口所采取的限制政策以及半导体行业周期是否能在今年达到最低点。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情